입력 : 2019-04-12 06:43:44

기술이전에 따른 계약금 수취전망

하반기 연구개발비용 증가는 부담

R&D투자비율 증가 기업가치성장

유한양행 (코스피 000100 Yuhan Corp. KIS-IC : 제약 | KRX : 의약품 | KSIC-10 : 완제 의약품 제조업 )의 개요는 ▷R&D 투자 비중 확대 중 ▷외형 신장에도 수익률은 하락 중으로 요약된다. 동사는 1926년 설립되었으며 의약품 화학약품 공업약품 수의약품 생활용품 등의 제조와 판매를 주된 사업목적으로 제시했다. 매출은 ▷약품사업본부76.24% ▷해외사업부 14.49% ▷생활건강사업부8.33% ▷기타 0.94% 등으로 구성된다. 연구개발부문에서 3분기 누적 매출액 대비 7.5%인 827억원을 연구개발비로 집중 투자했다. 동사는 현재 국내 193건 해외 437건으로 총 630건에 달하는 특허를 보유 중이다. 유한양행은 의약품 화학약품 공업약품 수의약품 생활용품 등을 제조하고 판매하는 기업으로 주요 제품은 ▷아토르바 ▷삐콤씨 ▷유한락스 ▷바이오오일 등이 대표적이다. 아토르바 메로펜 프리베나 등 오리지널 의약품을 도입 판매하는 한편 다국적 제약사 길리어드의 C형 간염 치료제의 성분으로 들어가는 원료를 수출하고 있다. 2016년 10월 퇴행성 디스크 치료제의 효과가 기대에 못 미침에 따라 임상을 중단했으나 제넥신 오스코텍 등 파이프라인 개발로 R&D투자를 확대했다. OTC(일반의약품)와 유한화학을 비롯한 해외사업부문의 부진에도 불구하고 ▷ETC(전문의약품) 매출확대 ▷생활건강부문신장에 따라 외형은 전년동기대비 성장흐름을 유지했다. 신공장의 감가상각비 반영에 따른 원가율 상승과 판관비 연구개발비 부담으로 영업이익률이 전년동기대비 하락했고 영업외수익 축소로 순이익률도 내림세를 보였다. ▷챔픽스와 자체 개발 복합제 ▷로수바이브와 ▷듀오웰의 성장 ▷레이저티닙의 기술 수출 반영 ▷유한화학의 수출 정상화로 외형 신장과 수익 상승이 기대된다.

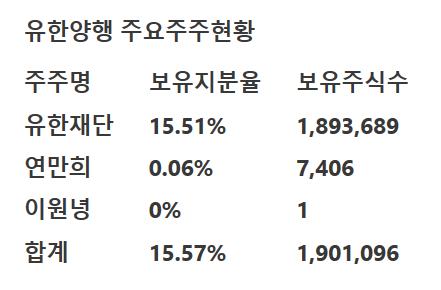

유한양행은 완제의약품제조업군(C21210)에 속하며 해당업종에서 매출액기준 1위를 유지해왔다. 2~5위는 녹십자 종근당 한미약품 광동제약 등이다. 유한양행의 최근 종가는 23만7000원이고 52주 최고 최저가는 29만원 16만4500원이었다. 액면가는 5000원이며 발행주식수는 보통주 1277만7000주 우선주 23만6000주다. 시가총액은 3조282억원이고 시총순위는 87위다. 외국인지분율은 40%이고 기말보통주배당률은 40% 기말우선주배당률은 41%였다. 유한양행은 전문의약품의 전면에 내세운 국내 상위의 제약기업이다. 사업환경은 ▷외국계 제약사들과 대기업들의 참여로 제약업계는 경쟁이 심화되고 있으며 ▷원료의약품 수입의존도가 높아 환율변동에 민감하다. 일반의약품의 매출은 경기변동에 민감하지만 처방의약품인 전문의약품은 경기변동에 덜 민감하다. 주요제품은 ▷약품사업부=비처방약 (7.6%) 처방약(76.9%) ▷해외사업부(14.7%) ▷생활건강사업부 (8.5%) 등으로 구성된다. 원재료는 ▷해외수입원재료(44.7% Meropenem Blend, Atacand Tab. 8mg 등) ▷국내매입원재료(55.3% D-Sorbitol Solution ,Benfotiamine 등) 로 구성된다. 동사의 실적은 ▷부가가치 약품 개발시 ▷해외 시장 확장시 수혜를 입는다. 유한양행의 재무건전성은 최상위등급이며 부채비율 22% 유동비율 335%로 나타났으며 진행중인 신규사업은 없는 상태다. 유한양행 주식에 대한 내재가치 평가에 따르면 재무안전성은 최고등급 사업독점력은 중상위 현금창출력은 중간등급으로 나타났다. 그러나 수익성장성은 최하위였고 밸류에이션은 평가보류로 매겨졌다.

유한양행(000100) 길리어드 기술료 유입 효과로 이익 성장 예상

종목리서치 | NH투자증권 구완성 |

1분기 길리어드와의 기술이전 계약에 따른 계약금 수취 전망

1분기 연결 매출액 3,672억원(+8.1% y-y), 영업이익 271억원(+5.5% yy) 추정. 비리어드(B형 간염) 특허만료로 약가 30% 인하 불구, 개량신약 신제품 효과로 ETC(전문의약품)부문 매출 2,449억원(+2.5% y-y)로 성장 전망.

또한 OTC(일반의약품)부문 매출 290억원(+3.7% y-y), 생활건강 부문 매출 263억원(+5.8% y-y)으로 양호한 성장 예상. API(원료의약품)부문은 421억원(+5.0% y-y)으로 추정. 길리어드 외 신규 고객사 매출 본격화에 따른 하반기 실적 개선 기대

하반기 연구개발비용 증가로 얀센의 기술료 유입 효과 상쇄 전망

2019년 연간 연결 매출액 1조6,358억원(+7.7% y-y), 영업이익 868억원(+73.1% y-y, 영업이익률 5.3%) 추정. 유한화학의 실적 안정화로 BEP 수준 유지 전망. 유한킴벌리 또한 구조조정 효과로 지분법이익 10% 증가 예상.

R&D비용은 2018년 1,070억원에서 2019년 1,500억원으로 대폭 증가하며 얀센의 마일스톤 유입 효과 상쇄. 얀센 계약금 550억원은 하반기에 안분인식 되며, 길리어드 계약금 170억원은 1분기 일시 인식 예정

R&D 투자 비율 증가로 상위제약사 수준의 밸류에이션 적용 필요 판단

6월 ASCO(미국종양임상학회)에서 레이저티닙(비소세포폐암) 국내 2상 결과발표 기대. 레이저티닙 글로벌 3상 개시에 따른 대규모 마일스톤은 내년 1분기로 이연. 4분기 YH25724(NASH) 미국 1상 개시 기대.

2019년 예상 순이익 706억원(레이저티닙 3상 마일스톤 제외)에 Target PER 34.2배(R&D 투자비율 증가로 상위제약사 평균 PER 적용)를 적용한 영업가치는 2조4,188억원, 레이저티닙 신약가치 9,077억원(오스코텍 배분비율 40% 제외)을 고려한 적정 시가총액은 3조6,614억원, 목표주가 29만원으로 상향(기존 27만원)

베타뉴스 홍진석 (press@betanews.net)

Copyrights ⓒ BetaNews.net

-

목록

목록-

위로

위로